اسمارت مانی

اسمارت مانی یکی از سبک های تحلیل تکنیکال در بازارهای مالی علیالخصوص فارکس است. موسسات مالی بزرگ، بانک های مرکزی کشورها، هج فاندها و شرکتهای سرمایه گذاری بزرگ که همگی دارای سرمایه بسیار بالا، اطلاعات بسیار گسترده و زیرساخت های بسیار پیشرفته برای انجام معاملات هستند؛ در بازارهای مالی به عنوان اسمارت مانی یا پول هوشمند شناخته میشوند. این سازمانها به دلیل حجم بسیار زیاد پول و معاملات، در مقابل معاملهگران خرد توانایی اثرگذاری روی جهت بازار را دارا میباشند. در نتیجه میتوان گفت خالق اسمارت مانی خود پول هوشمند است که با رفتار خود در بازار، ردپا به جای گذاشته است، اما شخصی که گفته میشود توجه بیشتری به این ردپا داشته و باعث گسترش استراتژی اسمارت مانی شده است آقای مایکل هادلستون نام دارد. آموزش اسمارت مانی منوط به درک رفتار این پول هوشمند در بازار است تا با دید وسیعتری تاثیر این حرکات بررسی گردد.

اسمارت مانی چیست؟

با شناخت اسمارت مانی یک تغییر نگرش بسیار گسترده در حین مواجهه با بازار فارکس پدیدار میشود. این رویکرد جدید از استراتژی های سنتی که غالبا مبتنی بر اندیکاتور ها هستند فاصله گرفته و به روشی نوین و متمرکز بر تحلیل اقدامات موسسات بازارساز میپردازد.

فلسفه شکل گیری SMC مبتنی بر این اصل است که هیچ یک از حرکات ناگهانی بازار تصادفی نیست و نوسانات به طور نظاممند و استراتژیک توسط پول هوشمند شکل میگیرند. پول هوشمند در واقع همان سازمان ها و نهاد های بزرگی هستند که منابع و تخصص لازم برای اثرگذاری قابل توجه روی روند قیمتی را دارا هستند. وجه تمایز آنها حجم عظیم سفارشات و معاملاتی است که برای اجرای آن نمیتوان به صورت یکجا عمل کرد، اگر این اتفاق بیفتد باعث پرش یکباره قیمت خواهد شد که قطعا میتواند ضرر سنگینی را به این سازمان ها وارد کند یا سود آنها را محدود کند. به عنوان مثال امکان فروش 1 تن طلا در یک قیمت مشخص به صورت یکباره برای این سازمانها میسر نیست؛ زیرا برای تحقق این امر باید مجموع حجم سفارشات کلیه خریدار ها در همان قیمت مشخص، 1 تن باشد که سفارش ها انجام پذیرد اما وقتی خریداری به آن حجم موجود نیست موجب کاهش قیمت میگردد تا فروش به خریدارانی که در قیمت های پایین تر خریدار هستند انجام شود. که این امر باعث کاهش سود یا حتی متضرر شدن آن نهاد میانجامد. بنابراین باید با یک سری اقدامات خاص از این ریزش قیمت یکباره جلوگیری کنند و در عین حال کل حجم معاملاتی خود را در قیمت مورد نظر به فروش برسانند. اینجاست که درک استراتژی اسمارت مانی به کمک میآید.

چرا تریدرها از اسمارت مانی استفاده میکنند ؟

دلیل پیدایش استراتژی اسمارت مانی و ICT این است که محیط بازارهای مالی علنا یک محیط مهندسی شده است و هیچ اتفاق تصادفی در این بازار ها شکل نمیگرد. ایدهای که میتواند جواب سوال بسیاری از معاملهگران در خصوص علت متضرر شدنشان را ارائه دهد. آموزش اسمارت مانی بر این مبنی است که قیمت به سمت مناطقی حرکت میکند که تعداد سفارشات و نقدینگی بالایی وجود دارد تا موسسات بزرگ مالی بتوانند معاملات خود را اجرایی کنند. این نوع دیدگاه برای اولین بار توسط ریچارد وایکوف که میتوان از او نیز به عنوان خالق اسمارت مانی نام برد؛ در بازارهای مالی مطرح شد جمله ای تحت عنوان قوانین واقعی بازی دقیقا همانطور که بزرگان بازار هدف بزرگتر را در نظر دارند و درگیر نوسانات ریز بازار نیستند. اما دلیل اصلی توجیه پذیر بودن این اصل تفاوت بین طرز نگاه بین تریدر با موسسات مالی بزرگ است.

-

تریدر های ریتیل (تریدر های مستقل): این دسته معاملهگرها غالبا در انتظار شکست ها هستند تا عجولانه و با درگیری احساسات خود وارد معاملات شوند و غالبا بر اندیکاتور های سنتی تکیه میکنند که تاخیر زیادی دارند. این دست رفتار های تکرار شونده مانند قرار دادن حد ضرر معاملات با اندکی فاصله از یک ناحیه حمایتی واضح؛ آنها را تبدیل به طعمه هایی میکند که تقریبا شکل دهنده نقدینگی برای شکار بازیگران بزرگ بازار است.

-

موسسات مالی ( تریدر های حقوقی ): این معاملهگرها علاوه بر در اختیار داشتن اطلاعات جامع و گسترده و همچنین ابزارهای معاملاتی پیشرفته، مطابق با برنامه استراتژیک از پیش تعیین شده و با دید بلند مدت کار میکنند و به دنبال نوسانات ریز بازار نیستند. اما برای به دست آوردن نقدینگی مورد نیاز برای اجرای معاملات خود دست به ایجاد نوسانات در قیمت میزنند تا نشانه های مرسوم را برای معاملهگران ریتیل به وجود بیاورند و آنها را تبدیل به طعمه کنند تا به اهداف خود برسند.

اصطلاحات اسمارت مانی

سنگ بنای اسمارت مانی بر جزئیات بازار نهاده شده است، که بدون داشتن درک عمیق از اجزای مارکت تسلط پیدا کردن بر اسمارت مانی و شناخت مفاهیم و کاربرد آن غیرممکن خواهد بود. در اختیار داشتن دانش اسمارت مانی به معاملهگر ها کمک میکند تا روند غالب را بهتر بشناسند و در تشخیص نقاط بازگشتی بازار بسیار سریعتر عمل کنند.

پیدا کردن روند قالب با استفاده از اصول پایه بازار اولین گام در آموزش اسمارت مانی است:

-

یک روند منضبط در ثبت سقف و کف های بالاتر به صورت متوالی (HH & HL) بیانگر یک روند صعودی است که عنوان میکند در حال حاضر قدرت حرکت بازار در اختیار خریدرارن قرار دارد.

-

یک رویه منظم در ثبت سقف و کف های پایینتر به صورت متوالی (LH&LL) بیانگر یک روند نزولی است که عنوان میکند در حال حاضر قدرت در اختیار فروشندگان قرار دارد.

مهمترین قدم در تحلیل سبک اسمارت مانی تشخیص صحیح روند میباشد، هرچند که پروسه ای بسیار ساده به نظر میرسد اما بعضا با نگاه متعصبانه به چارت بر تصمیم گیری ها اثر میگذارد.

شکست ساختار ( موج شکست BOS): مهر تایید بر ادامه روند

یکی از مهمترین نشانه ها برای تاییدیه ادامه دار بودن روند، شکل گیری موج شکست است و این امر زمانی اتفاق میافتد که قیمت یک حرکت پرقدرت را با گذر از نقاط مهم قبلی (سقف یا کف) انجام میدهد

-

یک موج شکست BOS صعودی زمانی اتفاق میافتد که علاوه بر ثبت یک (high) بالاتر، کلوز کندلی هم در قیمت بالاتر از قیمت سقف قبلی شکل بگیرد.

-

یک موج شکست BOS نزولی زمانی اتفاق میافتد که علاوه بر ثبت یک(low) پایینتر، کلوز کندلی هم در قیمت پایین تر از کف قبلی شکل بگیرد.

تغییر ساختار (CHOCH): نشانه آغاز تغییر روند

تغییر ساختار در چارت اول نشانگر از کاهش قدرت یک روند و حتی برگشت آن است، که برخلاف موج شکست BOS که تاییدیه ادامه دار بودن روند است عمل میکند.

-

تغییر ساختار CHOCH صعودی زمانی رخ میدهد که قیمت موفق به ثبت یک سقف جدید و بالاتر از LH قبلی با یک کلوز معتبر میشود.

-

تغییر ساختار CHOCH نزولی زمانی رخ میدهد که قیمت موفق به ثبت یک کف جدید و پایینتر از HL قبلی با یک کلوز معتبر میشود.

دیدگاه مولتی تایم فریم: تفاوت بین ساختار کلی و جزئی چارت

بررسی چارت در تایم فریم های مختلف هم میتواند بسیار حائز اهمیت باشد و هم منجر به سردرگرمی گردد. به همین دلیل در آموزش اسمارت مانی نحوه استفاده از تایم فریم های مختلف بسیار ساده بیان میگردد. و آن هم با اشاره به ساختار قیمت در هر تایم فریم است اما به طور کلی تایم فریم به دودسته تقسیم میشود:

-

ساختار اصلی ( تایم فریم ایده ): در این ساختار قله ها و دره های اصلی یک روند در تایم فریم های بالا مثل روزانه و یا چهارساعته میتواند به سادگی قابل تشخیص باشد زیرا هم نویز کمتری دارد هم بسیار قابل اتکا است بنابراین ایده اصلی روند برای اجرای معاملات روی این تایم فریم ها باید اجرا شود.

-

ساختار جزئی ( تایم فریم سیگنال): در این ساختار با توجه به پایینتر بودن تایم فریم مثل 15 دقیقه CHOCH سریعتر اتفاق میافتد اما ممکن است مقدار نوسانات فیک و نویز بیشتر باشد.

استفاده از دیدگاه مولتی تایم فریم و انتخاب روند اصلی در تایم فریم ایده و استفاده از روند ساختار اصلی در اجرای معاملات که سیگنال آنها از تایم فریم پایینتر به دست آمده است میتواند بسیار اثرگذار باشد، پس اگر در 4 ساعته (HTF) روند صعودی است حتما در تایم فریم سیگنال (LTF) در انتظار شکل گیری روند صعودی برای اجرای معاملات باشید.

نقدینگی: موتور محرک بازارهای مالی

خالق اسمارت مانی بر این نکته بسیار تاکید دارد که نقدینگی نشانگر نوسانات بازار نیست بلکه نیروی اصلی برای حرکات بازار است. وی بر این باور است که قیمت عامدانه به سمت مناطقی که نقدینگی در آنها جمع شده است حرکت میکند.

استخر نقدینگی در واقع ناحیه ای است که تعداد زیادی از سفارشات خرید و فروش در انتظار برای اجرا شدن قراردارند و موسسات بزرگ مالی برای پر کردن سفارشات بزرگ خود به این چنین استخرهایی نیاز دارند. که این ایده به دو بخش تقسیم میشود:

-

نقدینگی خریدارها(BSL): استخرهایی از اوردرهای بای-استاپ و حدضرر معامله گرانی که معامله فروش دارند در این نواحی که عمدتا بالای یک قله یا سقف قیمتی قرار دارند، جمع شده است.

-

نقدینگی فروشنده ها(SSL): استخرهایی از سفارشات سل-استاپ و حدضرر معامله گرانی که پوزیشن خرید دارند

مناطق حائز اهمیت (POIs):

پیدا کردن موقعیتهای خاص روی نمودار که احتمالاً مؤسسات در آنها دخالت کردهاند و تشخیص ردپای اقدامات آنها در بازار، گام بعدی یک معاملهگر پس از درک درست از ساختار بازار و نقدینگی است. این نواحی، مناطقی با احتمال بالا برای برنامهریزی معاملات آینده محسوب میشوند و به آنها POINTS OF INTEREST گفته میشود.

-

اوردر بلاک ها (OBs)، منبع حرکات پرقدرت بازار:

یک کندل خاص یا محدوده قیمتی که آغاز یک حرکت بزرگ و پرقدرت در بازار را نشان میدهد، بهعنوان Order Block - OB شناخته میشود. این ناحیه بهعنوان محلی درنظر گرفته میشود که سفارشهای بزرگ و سنگین مؤسسات مالی در آنجا قرار میگیرد.

روش شناسایی اوردر بلاک ها

-

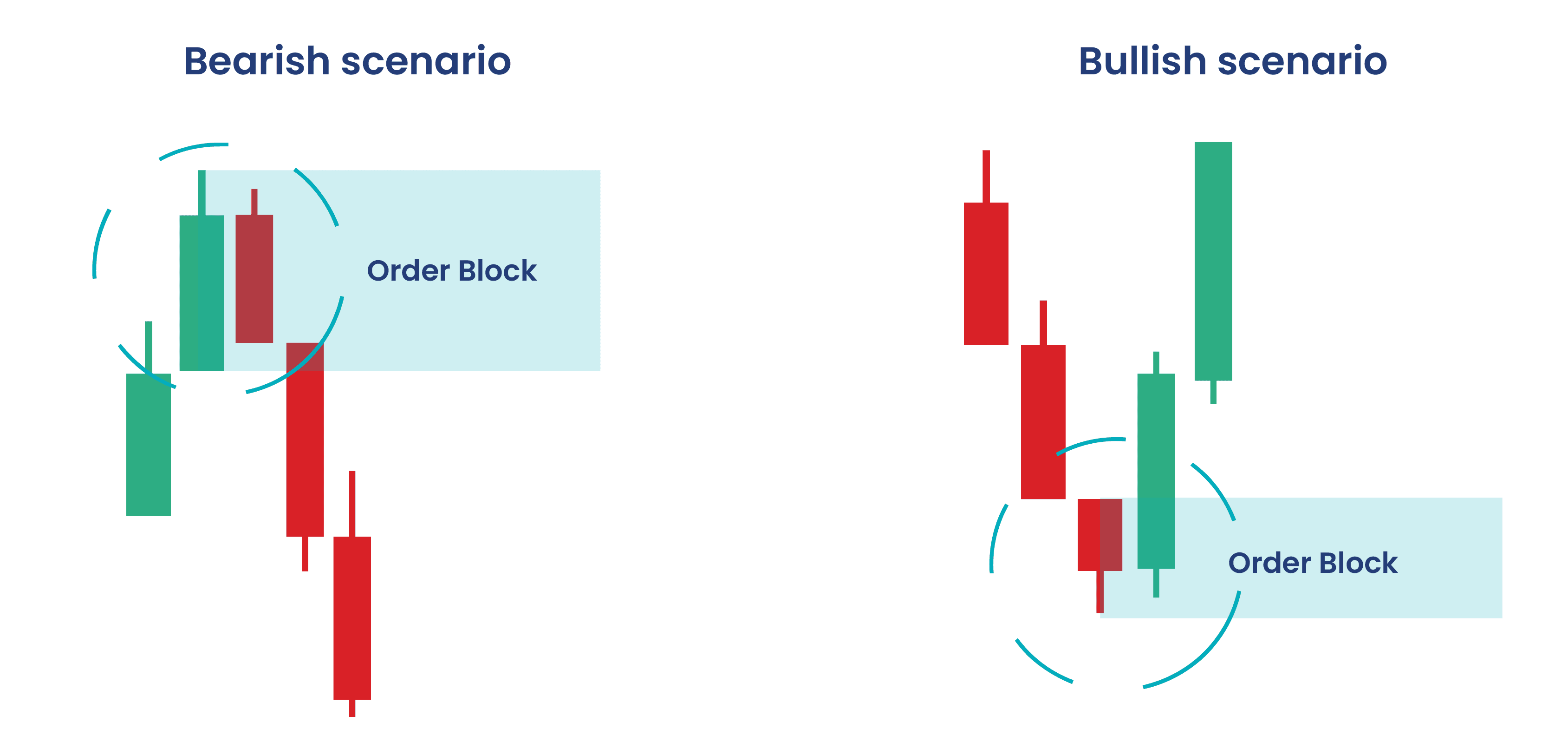

آخرین کندل نزولی قبل از یک حرکت صعودی قدرتمند که باعث تغییر ساختار در روند بازار میشود، را به عنوان اوردر بلاک صعودی Bullish OB در نظر میگیریم.

-

آخرین کندل صعودی قبل از یک ریزش شدید که باعث تغییر ساختار در روند بازار میشود، را به عنوان یک اوردر بلاک نزولی Bearish OB در نظر میگیریم.

این پدیده اغلب به نام جابجایی (Displacement) شناخته میشود؛ یعنی حرکتی قدرتمند که قیمت را به سرعت و با فاصله زیادی از اوردر بلاک دور میکند و معمولاً باعث ایجاد یک عدم تعادل (Imbalance) بین سفارشات ثبت شده و سفارشات باز شده در بازار میشود. مشاهده افزایش حجم معاملات در این نواحی میتواند به تأیید حضور سفارشات مؤسسات مالی در این مناطق کمک کند.

طبق نظریه، قیمت معمولاً به این نواحی بازمیگردد تا پوزیشن های اولیه مؤسسات را تعدیل (Mitigate) کند؛ یعنی یا باقیمانده معاملات اولیه بسته شود یا حجم بیشتری به موقعیت اضافه گردد که این امر، برای معاملهگران یک فرصت ورود با احتمال موفقیت بالا جهت دنبال کردن حرکت مؤسسات را فراهم میکند.

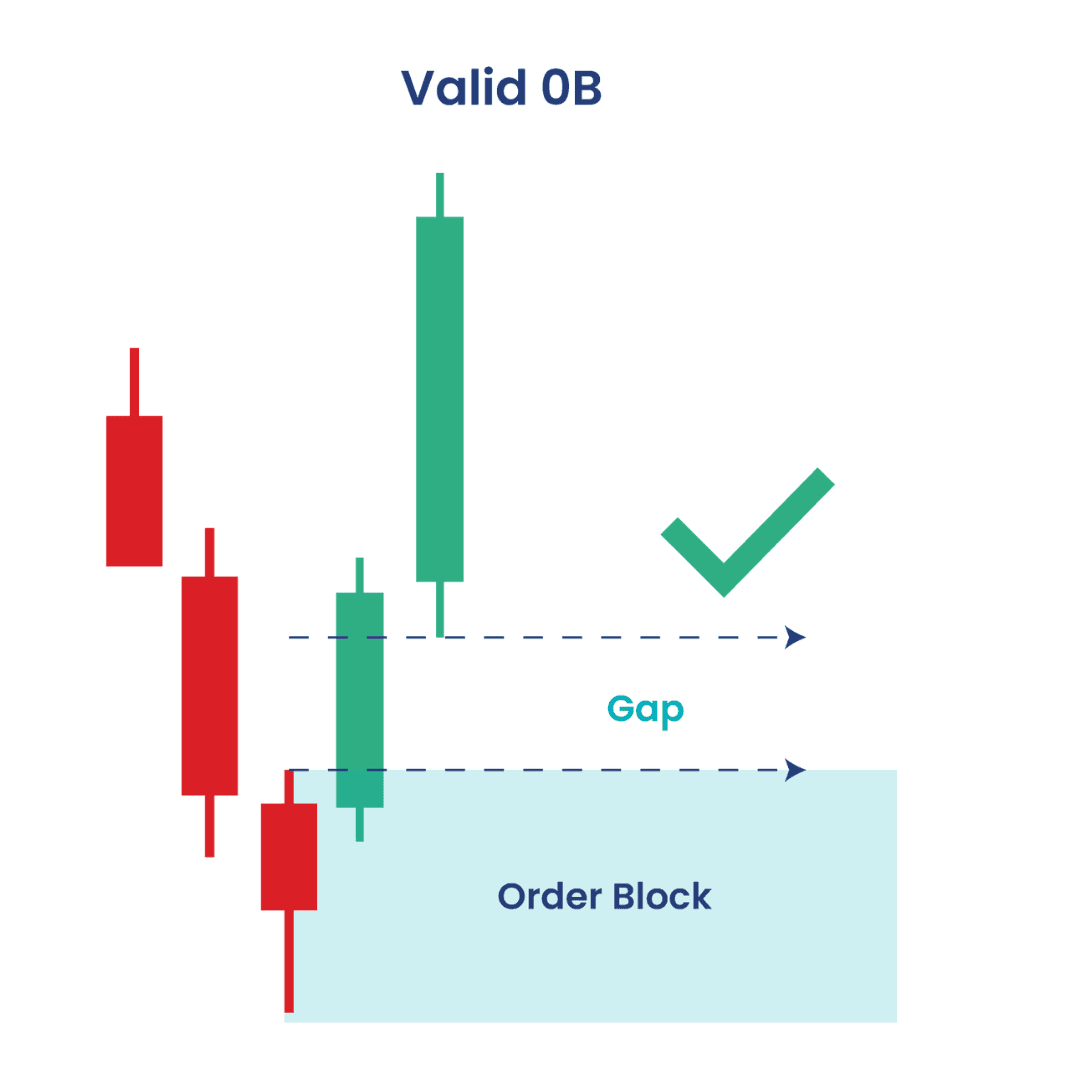

با این تفاسیر برخی از حرکات پر شتاب قیمت منجر به شکل گیری گپ هایی میشود که تعداد زیادی از سفارشات در آنها پر نشده است و یک عدم تعادل به وجود آورده است، این نواحی که بیانگر ارزش منصفانه قیمت هستند به عنوان FVG یا Fair Value Gap شناخته میشوند.

یک FVG زمانی ارزشمند است که در بین 2 کندل هم رنگ قرار داشته باشد، به عنوان مثال در صورت مشاهده 3 کندل صعودی متوالی کندل وسط را در صورتی که هیچ نفوذی از طریق (shadow) دو کندل قبل و بعد انجام نشده باشد میتوان FVG در نظر گرفت.

اندیکاتور اسمارت مانی

با توجه سادگی آموزش اسمارت مانی و قابل درک بودن فرآیند استفاده از آن؛ امکان توسعه اندیکاتور اسمارت مانی نیز فراهم است، به همین دلیل تعداد بیشماری اندیکاتور اسمارت مانی در انواع پلتفرم ها عرضه شده است اما نکته حائز اهمیت این است که هیچ از یک آنها نسخه رسمی و توسعه داده شده توسط پلتفرمها نیست و اکثر آنها توسط سایر تریدرها توسعه داده شده است و امکان خطا در آنها زیاد است پس بهتر است از تمامی سیگنالهای صادر شده استفاده ننمایید و قبل از استفاده از اندیکاتور اسمارت مانی ابتدا به صورت کامل با مفهوم استراتژی اسمارت مانی آشنا شوید و پس از تکمیل آموزش به استفاده از اندیکاتور اسمارت مانی روی بیاورید.